Kort fortalt

- Aktiemarkedet har reageret positivt på, at den forventede recession måske udebliver.

- Økonomien sender dog fortsat splittede signaler til investorer.

- Opturen kan fortsat vise sig at være endnu et bear market rally.

- Overvej lidt flere cykliske aktier i porteføljen.

ANBEFALINGERNE her på Investeringsnyt er primært tiltænkt investorer, der selv ønsker at investere med input og sparring fra os. Har du investeret i en investeringsløsning i Danske Bank som fx Danske Porteføljepleje og Flexinvest Fri, tager vores specialister løbende hånd om at pleje og optimere dine investeringer, så du ikke selv behøver at foretage dig noget.

Aktiemarkederne har haft en forrygende start på 2023. Det helt store spørgsmål er, om det er starten på et nyt bull market (en længere periode med stigende aktiekurser), eller om det viser sig at være endnu et bear market rally (en midlertidig optur i et generelt faldende aktiemarked), som det vi oplevede sidste sommer.

Der er ingen tvivl om, at de økonomiske udsigter er blevet bedre siden aktiemarkedets bund i oktober sidste år. En usædvanlig mild vinter, som har reddet Europa fra energikrise i denne omgang, og Kinas bratte kursskifte fra nultolerance overfor Covid-19 til fuld genåbning betyder, at den mest forventede recession nogensinde måske slet ikke kommer.

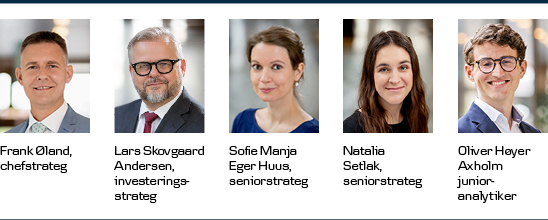

Samlet set er risikobilledet forandret i en positiv retning, og der er langt bedre muligheder for, at rallyet udvikler sig til et bull marked, end der var sidste sommer. Frank Øland, chefstrateg i Danske Bank.

De forbedrede økonomiske udsigter ses blandt andet i aktivitetsindikatorerne for både industrien og servicesektoren (PMI m.fl.). De er begyndt at stige efter en længere periode med fald, og det er normalt et signal om, at aktierne nu kan levere pæne kursstigninger.

Samtidig er der dog også en række signaler, der stædigt fastholder, at vi er på vej i recession. Det mest omtalte er nok den inverterede rentekurve. Rentekurven er inverteret, når de lange (10-årige) renter er lavere end de korte (2-årige) renter. De seneste seks gange, hvor rentekurven inverterede, kom der en recession bagefter, så kommer den ikke også syvende gang?

Kigger man på det amerikanske arbejdsmarked, så er der ikke meget, der tyder på en recession. Arbejdsmarkedet er fortsat meget stærkt med en imponerende jobskabelse. Ledigheden faldt til blot 3,4 pct. i januar – det laveste niveau i min levetid. Men arbejdsmarkedet er det forkerte sted at kigge efter en gryende recession.

Tjek, hvad vores investeringskunder især ønsker at vide i øjeblikket. Læs her.

Når centralbankerne hæver renterne, så er det boligmarkedet, der reagerer først, og arbejdsmarkedet er stort set det allersidste, der reagerer. Så lad os i stedet kigge på boligmarkedet. Her er der tydeligere tegn på en recession. Fx er humøret hos amerikanske ejendomsudviklere ganske lavt. Signalerne herfra om, hvor arbejdsmarkedet er på vej hen, peger på en markant stigning i ledigheden på 12-18 måneders sigt.

De positive vinde kan selvfølgelig betyde, at de negative forudsigelser fra boligmarkedet ikke indfries. Risikoen for recession er uden tvivl mindsket – men husk dog på, at den fulde effekt af renteforhøjelserne endnu ikke er slået fuldt igennem på økonomien, så det er nok for tidligt at afskrive recessionen helt.

Endelig er der en risiko for, at de positive vinde og det stærke arbejdsmarked fører til en ny omgang inflation, som så får centralbankerne til at hæve renterne yderligere. I det scenarie kan recessionen komme et stykke længere nede af vejen.

Overvej lidt flere cykliske aktier i porteføljen

Samlet set er risikobilledet forandret i en positiv retning, og der er langt bedre muligheder for, at rallyet udvikler sig til et bull marked, end der var sidste sommer. Derfor kan man godt læne sig lidt mere ind i markedet og måske skifte lidt fra de defensive sektorer over imod de mere cykliske dele af markedet.

Det er imidlertid fortsat en god ide at have en robust portefølje, for vi ser altså stadig et stort udfaldsrum – og det ville ikke være første gang, at utålmodige investorer har resulteret i en falsk start på aktiemarkedet, der siden viser sig at være et bear market rally.

HUSK: Som investeringskunde i Danske Bank kan du løbende få adgang til vores konkrete anbefalinger af interessante investeringer inden for forskellige aktier og obligationer mv.

Find den rette investering for dig

Vi kan hjælpe alle med at investere deres opsparing – fra små beløb til store formuer.

Tjek dine muligheder