Velkommen til Private Banking

Vi hjælper dig med at realisere dine visioner og indfri det potentiale, din formue rummer.

Som Private Banking kunde får du eksklusive fordele.

Dine visioner - vores ekspertise

Vi hjælper dig med at tage hånd om din formue.

Nyheder og aktuelt

Se dine muligheder, når dit realkreditlån skal have ny rente

Når dit realkreditlån skal refinansieres eller rentetilpasses, kan du ændre på lånet, så det passer bedre til din økonomi og dine planer.Se, hvad du kan gøre

Nu er populær aktiesparekonto blevet endnu mere attraktiv

Med en aktiesparekonto betaler du lavere skat af dit afkast fra aktier og aktiefonde end normalt. Ny højere beløbsgrænse for indskud gør den endnu mere attraktiv.Se, hvad du får her

Danske Bolig Fri -

et godt alternativ til realkreditlån

Få et boliglån, der er blandt markedets billigste. Danske Bolig Fri, når du vil have frihed, fleksibilitet og lav variabel rente.

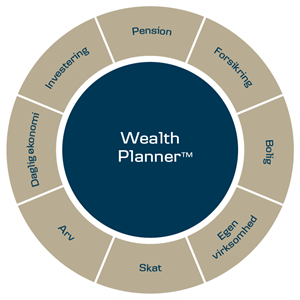

Få et helhedsbillede af din samlede økonomi

Med udgangspunkt i din samlede formue og hvad du ønsker at opnå, udvikler vi sammen en individuel plan til dig og din familie, så I kan leve det liv, I ønsker. I dag og i fremtiden.

Mød dit team

Mød specialisterne, der hjælper dig med at planlægge din fremtid og gøre din hverdag mere enkel.

Din personlige Private Banker

I samarbejde med et team af specialister giver din Private Banker dig relevante perspektiver på dine økonomiske udfordringer og muligheder set i lyset af, hvordan du ønsker at leve dit liv.

Investeringsrådgiver

Din investeringsrådgiver hjælper dig med at finde den rigtige investeringsløsning baseret på dine mål, præferencer og risikovillighed. Som din sparringspartner giver vi dig løbende investeringsrådgivning baseret på Danske Banks aktuelle syn på markedet.

Formuerådgiver

Som Private Banking-kunde får du også adgang til vores erfarne formuerådgivere. De kan rådgive dig inden for komplekse områder som arveplanlægning, generationsskifte af virksomhed og pension.

Øvrige specialister i dit udvidede team

Uanset om du har spørgsmål til den daglige økonomi, er i tvivl om skattemæssige konsekvenser eller brug for rådgivning relateret til din virksomhed, så står Danske Banks erfarne specialister klar til at hjælpe dig. Din Private Banker hjælper dig med at identificere, hvilke specialister der kan være de rigtige at få med på netop dit team.