Kort fortalt

- Aktier udgør en uforholdsmæssig stor andel af private investorers porteføljer.

- Dermed løber mange investorer formentlig større risiko, end de burde.

- Den mest udbredte kundetype anbefales at have 60 pct. obligationer og 40 pct. aktier.

- Obligationer kan efterhånden give interessante afkastmuligheder.

ANBEFALINGERNE her på Investeringsnyt er primært tiltænkt investorer, der selv ønsker at investere med input og sparring fra os. Har du investeret i en investeringsløsning i Danske Bank som fx Danske Porteføljepleje og Flexinvest Fri, tager vores specialister løbende hånd om at pleje og optimere dine investeringer, så du ikke selv behøver at foretage dig noget.

Det indikerer nye data for privatkunder i Danske Bank, der selv forvalter hele eller dele af deres investeringer.

”Det betyder også, at mange investorer formentlig løber en betydeligt større risiko med deres investeringer, end de burde,” fastslår Jacob Hvidberg Falkencrone, som er chefanalytiker i Danske Bank.

Generelt burde mange investorer nok bare have en større andel af alle de forskellige typer obligationer i deres portefølje ... Jacob Hvidberg Falkencrone, chefanalytiker i Danske Bank

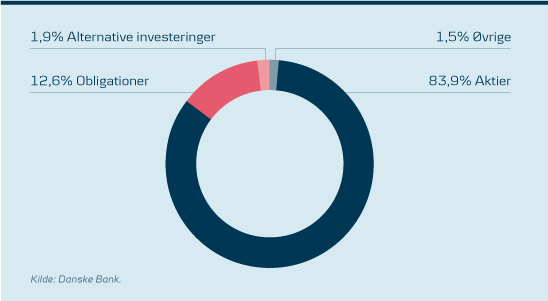

Når man ser på de investeringer, som privatkunder selv forvalter, udgør obligationer blot 12,6 pct. af deres samlede aktiver, mens aktier til sammenligning udgør 83,9 pct. Dertil kommer alternative investeringer som fx hedgefonde, private equity og private credit, der udgør 1,9 pct.

Jacob Hvidberg Falkencrone understreger, at 83,9 pct. aktier er en meget høj andel.

”Når vi giver investeringsrådgivning, anbefaler vi udelukkende en så høj aktieandel til investeringskunder med meget høj risikovillighed og en tidshorisont på mere end 15 år – og erfaringsmæssigt er det ret få procent af vores kunder, der har den investeringsprofil,” fortæller han.

LÆS OGSÅ: Vitale vitaminer for din portefølje

Grafikken viser, hvordan privatkunder i Danske Bank i Danmark har fordelt deres investeringer på forskellige aktivklasser. Data omfatter alle investeringer, som privatkunder selv forvalter og har investeret i enkeltpapirer eller fonde.

Jacob Hvidberg Falkencrone fortæller, at den mest udbredte kundetype har medium risikovillighed og en tidshorisont på 7-15 år.

”Og her er vores vejledende anbefaling til sammenligning, at investorer bør have 40 pct. investeret i aktier og 60 pct. i obligationer – medmindre man også ønsker alternative investeringer i sin portefølje som en tredje aktivklasse. I så fald reducerer det den anbefalede aktieandel,” siger han.

Investorer, der selv ønsker at forvalte deres investeringer, kan potentielt have en højere risikovillighed end den gennemsnitlige kunde, hvilket kan berettige en højere andel af aktier i deres porteføljer-

”Det er dog svært at forestille sig, at de skulle være kendetegnet ved en så stor risikovillighed, at det matcher en så høj andel af aktier,” siger Jacob Hvidberg Falkencrone.

Obligationer er blevet populære igen

Efter mange år i dvale som følge af meget lave eller negative renter oplever obligationer nu fornyet fra investorer.”De store rentestigninger har medført en markant større appetit på obligationer fra private investorer, og især danske realkreditobligationer er i fokus. Det er en naturlig konsekvens af, at de højere renter efterhånden giver nogle interessante afkastmuligheder inden for realkredit,” siger Jacob Hvidberg Falkencrone.

Læs mere her:

Private investorer kaster sig over obligationer

Graver man et spadestik dybere i data, udgør stats- og realkreditobligationer langt størstedelen af investorernes beskedne beholdning af obligationer. De tegner sig for 9,7 pct. af de samlede aktiver. De mere risikofyldte virksomhedsobligationer og emerging markets-obligationer, der har et højere afkastpotentiale, udgør tilsammen blot 2,9 pct.

”Det giver rigtig fin mening, at de mere sikre stats- og realkreditobligationer udgør rygraden i obligationsbeholdningen. De bidrager typisk mest til at give en vis stabilitet i en portefølje – dvs. begrænse de løbende udsving i det samlede afkast – og med de seneste års store rentestigninger begynder de efterhånden også at give interessante løbende rentebetalinger. Men generelt burde mange investorer nok bare have en større andel af alle de forskellige typer obligationer i deres portefølje. Når vi taler risikospredning, er det helt centralt at have den rette balance mellem de to store aktivklasser aktier og obligationer,” siger Jacob Hvidberg Falkencrone.

HUSK: Som investeringskunde i Danske Bank kan du løbende få adgang til vores konkrete anbefalinger af interessante investeringer

inden for forskellige aktier og obligationer mv.

Find den rette investering for dig

Vi kan hjælpe alle med at investere deres opsparing – fra små beløb til store formuer.

Tjek dine muligheder