Kort fortalt

- Danske investorer har en ekstrem home bias, når de investerer i aktier.

- Det giver investorer en uforholdsmæssig stor andel sundhedsaktier.

- Begivenheder i USA kan gøre det ekstra risikabelt.

- Vi har netop reduceret sundhedsaktier til undervægt.

ANBEFALINGERNE her på Investeringsnyt er primært tiltænkt investorer, der selv ønsker at investere med input og sparring fra os. Har du investeret i en investeringsløsning i Danske Bank som fx Danske Porteføljepleje og Flexinvest Fri, tager vores specialister løbende hånd om at pleje og optimere dine investeringer, så du ikke selv behøver at foretage dig noget.

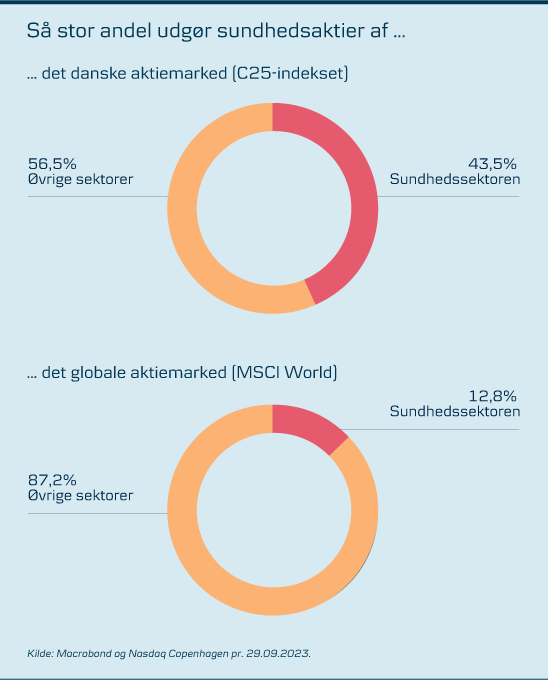

Novo Nordisk er det suverænt største danske selskab og vægter tungt i det danske C25-indeks, og ser vi på sundhedssektoren under ét, vægter den endnu tungere. Foruden Novo Nordisk finder vi også en del andre selskaber som fx Coloplast, Novozymes, Genmab og Ambu i den kategori.

Dermed vægter sundhedsaktier også rigtig tungt i mange danske investorers porteføljer, for vi danskere har en helt ekstrem home bias, når vi investerer. Vi elsker lokale aktier.

Selv om danske aktier blot udgør 0,8 pct. af det globale aktiemarked, fylder danske aktier således 66 pct. af porteføljerne for private investeringskunder i Danske Bank*, og det giver uvilkårligt også investorer en stor overvægt af sundhedsaktier. Her kan vi se, at sundhedsaktier aktuelt udgør næsten 30 pct. af private danske investorers porteføljer, selv om sundhedssektoren til sammenligning blot udgør 12,8 af det globale aktiemarked.

Dermed påtager mange danske investorer sig en unødigt stor risiko i deres investeringer, fordi de har dårlig risikospredning.

Sundhedssektoren kom senest i fokus i valgkampen i 2016, og det blev et år, hvor sundhedssektoren haltede gevaldigt efter resten af markedet. Vi ser en risiko for, at historien kan gentage sig. Natalia Setlak, seniorstrateg i Danske Bank

Når solen skinner på de danske sundhedsaktier – som vi fx har set med Novo Nordisk i år – er det selvfølgelig et skønt sted at være som investor, men der vil også altid komme perioder med skygge og regn, og så kan den store kærlighed til sundhedsaktier blive en farlig kærlighed.

En af de faktorer, der kan medføre mere lunefuldt vejr, er øget regulering af sundhedssektoren i USA. Vi lever generelt længere og har brug for mere medicin og behandling, hvilket øger udgifterne til sundhed, og det er derfor også et naturligt politisk fokusområde.

Den amerikanske præsident, Joe Biden, kom i slutningen af august med en liste over medicin, som den amerikanske stat vil genforhandle priser på under det nationale sundhedsforsikringsprogram Medicare og Medicaid. På listen finder man medikamenter fra forskellige sundhedsgiganter, blandt andre Johnson & Johnson, Merck, Eli Lilly, Pfizer, Novartis og Novo Nordisk. Det er første gang, at medicinpriser skal genforhandles under det amerikanske sundhedsforsikringsprogram, og lovgivningen kræver, at prisreduktioner ligger på minimum 20 pct. Der kan dermed potentielt vente en betydelig reduktion af selskabernes indtjening på de pågældende produkter.

Valgkamp i USA er yderligere en risiko

Forhandlingerne på de første 10 medikamenter vil blive afsluttet til august næste år, og de nye priser bliver annonceret 1. september 2024. Der er dog yderligere lagt op til, at prisforhandlingerne bliver en tilbagevendende begivenhed, og at antallet af medikamenter, der forhandles priser på, gradvist skal øges til 20 om året. Dette øger usikkerheden om sundhedssektorens fremtidige indtjening og kan tynge sektoren i det kommende år.

Dertil kommer, at lavere sundhedsomkostninger også meget vel kan blive et af de førende temaer i det kommende års valgkamp i USA, frem mod amerikanernes valg af deres næste præsident i november 2024.

Sundhedssektoren kom senest i fokus i valgkampen i 2016, og det blev et år, hvor sundhedssektoren haltede gevaldigt efter resten af markedet. Vi ser en risiko for, at historien kan gentage sig – selv om frygten op til valget meget vel kan vise sig værre end realiteterne efter valget. Det gælder især, hvis en republikaner ender med at vinde præsidentvalget. Donald Trump larmede således meget op til valget i 2016, men alligevel blev der ingen prisnedsættelser for sundhedssektoren efter hans valgsejr.

Er du Private Banking-kunde i Danske Bank, anbefaler vi dig at kontakte din rådgiver, hvis du ønsker at investere din opsparing.

Vi har netop reduceret sundhedsaktier til undervægt

Endeligt – men ikke mindst – har sundhedssektoren flere andre aktuelle udfordringer:

• Et generelt svagt momentum i indtjeningen.

• En forholdsvis dyr prisfastsættelse i forhold til sin egen historik, når man ser på nøgletal som kurs/indre værdi og P/E (12 mdr. fremadrettet).

• Undersektoren med-tech er presset af højere inputpriser.

Alt i alt betyder det også, at vi netop har reduceret sundhedsaktier fra neutral vægt til undervægt i vores såkaldte rådgivningsporteføljer. På kortere sigt anbefaler vi således, at sundhedsaktier blot udgør ca. 11 pct. af investorers aktieporteføljer mod normalt 13 pct. – og det er unægteligt et godt stykke under de næsten 30 pct., som de i gennemsnit fylder i private investorers porteføljer i dag.

*Kunders investeringer i Danske Banks investeringsløsninger som fx Flexinvest Fri og Danske Porteføljepleje er ikke inkluderet i disse tal.

Find den rette investering for dig

Vi kan hjælpe alle med at investere deres opsparing – fra små beløb til store formuer.Tjek dine muligheder