Kort fortalt

- Mange investorer overser mulighederne i emerging markets-obligationer.

- Flere faktorer har givet aktivklassen solid medvind i år.

- Danske Invest-fond har de seneste år gjort det markant bedre end markedet.

- Chefstrateg Frank Øland giver sin klare anbefaling til investorer.

ANBEFALINGERNE her på Investeringsnyt er primært tiltænkt investorer, der selv ønsker at investere med input og sparring fra os. Har du investeret i en investeringsløsning i Danske Bank som fx Danske Porteføljepleje, tager vores specialister løbende hånd om at pleje og optimere dine investeringer.

TILMELD DIG vores nyhedsbrev om investering her

Emerging markets-obligationer er generelt en overset aktivklasse blandt private investorer. Ser man på kunder i Danske Bank, der selv forvalter deres investeringer, udgør aktivklassen faktisk blot 0,4 pct. af deres investeringer i gennemsnit.

Det er meget mindre, end vi normalt anbefaler i Danske Bank – og meget mindre end aktivklassen udgør i vores professionelle investeringsløsninger som fx Danske Porteføljepleje.

”Emerging markets-obligationer har et attraktivt afkastpotentiale og er samtidig en vigtig brik, hvis du vil have god risikospredning i din portefølje af investeringer,” fortæller Danske Banks chefstrateg, Frank Øland.

Har vist sig fra sin bedste side

Ikke mindst aktivklassens afkastpotentiale har vist sig fra sin bedste side i år.

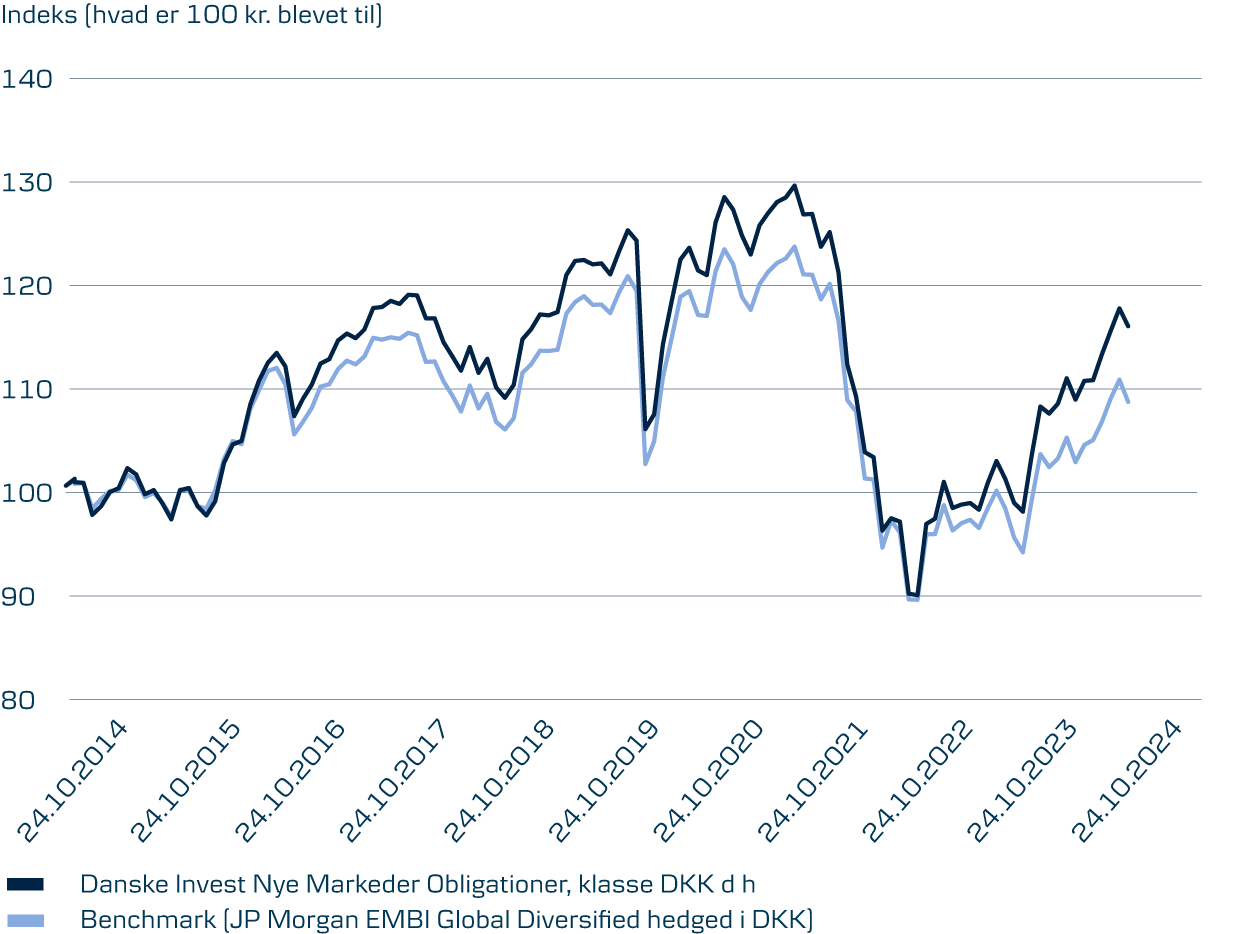

Fonden Danske Invest Nye Markeder Obligationer* investerer i emerging markets-obligationer udstedt i hård valuta som USD og EUR, og med et afkast på 7,3 pct. har den hidtil i 2024 givet det højeste afkast på tværs af samtlige obligationsfonde fra Danske Invest. (Pr. 31.10.2024, se historiske afkast for fonden i grafen nedenfor).

Fonden har samtidig slået sit eget benchmark med 2,4 pct. efter administrationsomkostninger i fonden og har således formået at levere et højere afkast til investorerne end markedet generelt.

Siden fondens nuværende porteføljeforvaltere tiltrådte i november 2022, har de faktisk formået at levere et samlet merafkast på intet mindre end 7,7 pct. i forhold til benchmark.

Chefstrateg ser godt potentiale i øjeblikket

Emerging markets-obligationer er udstedt af stater eller statskontrollerede virksomheder i emerging markets – dvs. de nye markeder i Asien, Latinamerika, Afrika, Mellemøsten og Østeuropa.

”Her kan du ofte opnå en markant højere løbende rente end på fx danske stats- og realkreditobligationer, men obligationerne er selvfølgelig også mere risikofyldte,” siger Frank Øland.

I øjeblikket er emerging markets-obligationer faktisk den type obligationer, hvor han ser det mest interessante afkastpotentiale. Derfor anbefaler han aktuelt, at emerging markets-obligationer udgør 15 pct. af investorers obligationsportefølje mod normalt 10 pct.

VIDSTE DU, at du løbende kan spare op i emerging markets-obligationer?

Med Danske Månedsinvestering i mobilbanken kan du hurtigt og enkelt oprette automatiske månedlige investeringer i et bredt udvalg af fonde - herunder i Danske Invest Nye Markeder Obligationer. Kom i gang for helt ned til 350 kroner om måneden.

SÅDAN FUNGERER DET: Når først du har oprettet aftalen, bliver det aftalte beløb automatisk investeret for dig hver måned i den eller de fonde, du har valgt, og du slipper for at betale kurtage ved køb af fondene. Læs mere om Danske Månedsinvestering her.

HVIS DET ER NOGET FOR DIG: Du finder Danske Månedsinvestering i din mobilbank under Investeringer > Vælg investering.

Medvind fra flere fronter

Foruden de løbende rentebetalinger er der flere årsager til årets medvind for emerging markets-obligationer i hård valuta:

Rentefald har ført til stigende obligationskurser, og samtidig har vi set en indsnævring af kreditspændet – dvs. den merrente, obligationerne giver i forhold til amerikanske statsobligationer. Når kreditspændet indsnævres, er det også ensbetydende med højere kurser på emerging markets-obligationer.

”Kreditspændet er den ekstra risikopræmie, man som investor får ved at investere i emerging markets-obligationer. Og den er altså blevet indsnævret i år, blandt andet fordi økonomierne i mange emerging markets-lande har nydt godt af fornuftig global vækst. Derudover er det også rigtig positivt, at der endnu ingen defaults – dvs. misligholdelser – har været på emerging markets-obligationer i 2024,” fortæller Frank Øland.

Historisk afkast for fonden

De seneste 10 års akkumuleret afkast for Danske Invest Nye Markeder Obligationer (indekseret) efter løbende administrationsomkostninger i fonden. Historiske afkast er ingen pålidelig indikator for fremtidige afkast, og afkast kan også blive negative.

Kilde: Danskeinvest.dk.

Overvægt i årets fem bedste lande

Når Danske Invest Nye Markeder Obligationer har givet et højere afkast end sit benchmark hidtil i år, skyldes det porteføljeteamets udvælgelse af obligationer. Her bruger de blandt andet en model baseret på kunstig intelligens til at identificere de mest interessante investeringsmuligheder – det kan du læse mere om her.

Set i forhold til benchmark har fonden blandt andet haft overvægt – dvs. en større andel af investeringer – i obligationer fra de fem lande, der hidtil har givet de højeste afkast i 2024.

”Det drejer sig om obligationer fra Ecuador, Argentina, Pakistan, Ukraine og Egypten, som hidtil i år har givet afkast mellem 29 og 75 pct. med Ecuador som årets absolutte højdespringer,” fortæller chefporteføljeforvalter Søren Mørch.

Risikoen ved emerging markets-obligationer

- Emerging markets-obligationer kan både være udstedt i lokale valutaer og i hård valuta som fx USD og EUR. Det er især obligationerne udstedt i hård valuta, der har haft et rigtig godt 2024.

- Hvor obligationerne i lokal valuta indebærer en stor valutakursrisiko for investorer, er kreditrisikoen – dvs. risikoen for at udstederne ikke kan overholde deres betalingsforpligtelser – den største risiko for obligationer i hård valuta. Obligationer i lokal valuta har minimal kreditrisiko, da landene i princippet altid kan udstede flere penge.

- For begge typer obligationer er der en renterisiko, hvor stigende renter fører til faldende obligationskurser og omvendt.

- Emerging markets-obligationer er ofte blandt de obligationer, der oplever de største kursudsving i perioder med stor uro og usikkerhed på de finansielle markeder, hvilket bidrager til den højere risiko for aktivklassen i forhold til fx danske stats- og realkreditobligationer.

Få vores nyhedsbrev om investering

Jeg vil ikke gå glip af nogetFoto i toppen: Charly Triballeau/AFP/Ritzau Scanpix.

*Fondens fulde navn er Investeringsforeningen Danske Invest Nye Markeder Obligationer, klasse DKK d h.

DISCLAIMER: Denne publikation er markedsføringsmateriale og udgør ikke investeringsrådgivning. Vær altid opmærksom på, at historisk afkast ikke er en indikation af fremtidigt afkast, som kan være negative. Rådfør dig altid med dine professionelle rådgivere omkring juridiske, skattemæssige, finansielle og andre aspekter, der kan være relevante for at vurdere egnetheden og hensigtsmæssigheden af en investering. Vi henviser dig til at læse prospektet og dokumentet med central information, inden du træffer en endelig investeringsbeslutning. Et sammendrag af investorrettigheder er tilgængeligt på dansk og kan sammen med mere information om fondens bæredygtighedsrelaterede egenskaber findes her. Beslutningen om at investere i fonden bør træffes under hensyntagen til alle fondens miljømæssige og/eller sociale karakteristika som beskrevet i prospektet. Danske Invest Management A/S kan beslutte at opsige aftalerne, som er indgået med henblik på markedsføring af dets fonde.