Hvordan skal jeg fordele mine investeringer mellem aktier og obligationer? Skal jeg fokusere på europæiske eller amerikanske aktier? IT-aktier eller industriaktier? Med andre ord: Hvad er den rigtige investeringsstrategi for mig?

I Danske Bank giver vi løbende anbefalinger til investorer, der ønsker sparring om deres investeringer. Vores investeringsanbefalinger er sammenfattet i vores såkaldte rådgivningsporteføljer, og vores team af strateger sørger hele tiden for at holde anbefalingerne opdaterede i forhold til, hvor vi ser de mest attraktive investeringsmuligheder.

Men har du undret dig over, hvordan vi lægger vores investeringsstrategi, og hvad det egentlig betyder, når vi har noget på overvægt eller undervægt? Så læs med her, hvor Danske Banks chefstrateg Frank Øland og seniorstrateg Sofie Manja Eger Huus sætter ord på.

Hvordan fastlægger I jeres investeringsstrategier i Danske Bank?

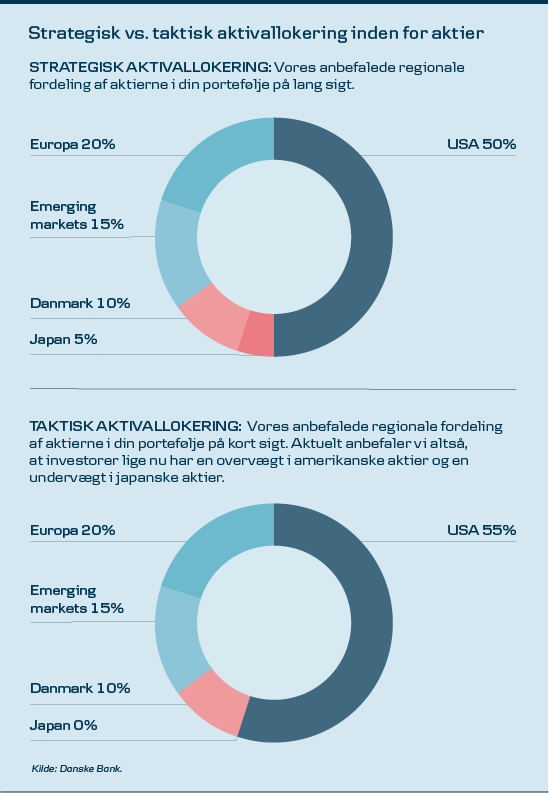

En investeringsstrategi handler i bund og grund om, hvad der for den enkelte investor er den rette fordeling mellem forskellige typer af aktiver. Med et fagudtryk kalder vi det aktivallokering – dvs. fordeling mellem forskellige aktiver – og her skelner vi mellem strategisk aktivallokering og taktisk aktivallokering:

Vores strateger har primært fokus på den taktiske aktivallokering, hvor der jævnligt foretages ændringer. Modsat sker der sjældent ændringer i den strategiske aktivallokering.

Hvilke faktorer ser I på, når I skal lægge jeres strategi?

I vores taktiske aktivallokering tager vi udgangspunkt i den aktuelle økonomiske situation, værdiansættelsen af forskellige aktiver og risikobilledet, og det kombinerer vi med vores indsigt i, hvordan de forskellige aktivklasser normalt klarer sig i forskellige scenarier.

Her er de vigtigste faktorer for os:

- MAKROØKONOMI, dvs. vækst og inflation, er afgørende for, hvordan langt de fleste aktiver udvikler sig. Aktier nyder eksempelvis godt af økonomisk vækst, mens obligationer med lang løbetid lider under en vedvarende stigning i inflationen.

- PENGEPOLITIK OG RENTEUDVIKLINGEN spiller en afgørende rolle for både obligationer og aktier. Lave renter er som tommelfingerregel positivt for den økonomiske vækst, øger nutidsværdien af fremtidig indtjening og gør obligationer til et mindre attraktivt alternativ til aktier.

- VIRKSOMHEDERNES INDTJENING har stor betydning for aktiekurserne. I princippet køber man aktier i en virksomhed, fordi man forventer, at virksomheden kommer til at tjene penge og klare sig godt i fremtiden. Udviklingen i virksomhedernes indtjening – og forventningerne til den fremtidige indtjening – er derfor afgørende for afkastet fra aktier.

- VÆRDIANSÆTTELSEN på aktier måles ofte ved det såkaldte P/E-forhold. Det står for price/earnings og angiver, hvor meget du som investor betaler pr. krones forventet indtjening i virksomhederne i løbet af de kommende 12 måneder. Værdiansættelsen kan således bruges til at vurdere, om aktier er ”dyre” eller ”billige”.

- VALUTABEVÆGELSER kan også påvirke mange aktiver. Eksempelvis er en styrkelse af dollaren ofte ikke godt for emerging markets-obligationer, blandt andet fordi meget gæld i emerging markets er udstedt i dollar, som dermed bliver dyrere at betale renter og afdrag på.

Derudover holder vi altid øje med de risikofaktorer, der kan påvirke økonomien og de finansielle markeder. Det oplagte eksempel er Covid-19-pandemien, som har haft vidtrækkende konsekvenser. Et andet eksempel kunne være handelskrigen mellem USA og Kina.

Markedsværdien af amerikanske aktier udgør mere end halvdelen af det globale aktiemarked. I Danske Bank anbefaler vi, at investorer på længere sigt har halvdelen af deres aktieportefølje placeret i amerikanske aktier.

Hvad betyder det, hvis I fx har amerikanske aktier på overvægt?

Begreberne overvægt og undervægt er en fast del af vores løbende investeringsanbefalinger, og det udtrykker, hvor vi i vores taktiske aktivallokering afviger fra vores langsigtede strategiske aktivallokering, fordi vi på kortere sigt ser nogle interessante afkastmuligheder.

LAD OS GIVE ET KONKRET EKSEMPEL: På længere sigt anbefaler vi, at 50 pct. af aktieandelen i din portefølje er placeret i amerikanske aktier. Det er dermed vores strategiske aktivallokering, når det gælder amerikanske aktier.

Vi forventer dog i øjeblikket, at amerikanske aktier på kortere sigt vil udvikle sig bedre end de øvrige aktiemarkeder. Derfor anbefaler vi p.t., at amerikanske aktier udgør 55 pct. af aktieandelen i din portefølje – dvs. en lidt højere andel end i vores strategiske aktivallokering. Inden for aktier siger vi således, at vi har en overvægt i amerikanske aktier i vores taktiske aktivallokering.

Når du har en større andel af aktierne i din portefølje placeret i amerikanske aktier, bliver du modsat nødt til at have en mindre andel – dvs. en undervægt – i en anden region, så det hele går op og summer til 100 pct. Vi opererer i Danske Bank med fem aktieregioner: USA, Europa, emerging markets, Japan og Danmark. Aktuelt anbefaler vi, at du har 5 pct. undervægt i japanske aktier. Da vi i vores strategiske allokering netop har 5 pct. placeret i japanske aktier, betyder det dermed, at vi i øjeblikket ikke anbefaler, at du har japanske aktier i din portefølje.

HUSK: Som investeringskunde i Danske Bank kan du løbende få adgang til vores anbefalinger af interessante investeringer inden for forskellige regioner, sektorer og temaer.

Denne publikation udgør ikke investeringsrådgivning. Vær altid opmærksom på, at historisk afkast ikke er en indikation af fremtidigt afkast, som kan være negative. Rådfør dig altid med dine professionelle rådgivere omkring juridiske, skattemæssige, finansielle og andre aspekter, der kan være relevante for at vurdere egnetheden og hensigtsmæssigheden af en investering.

Find den rette investering for dig

Vi kan hjælpe alle med at investere deres opsparing – fra små beløb til store formuer.

Tjek dine muligheder